法定調書とは?提出範囲・期限を法人向けにわかりやすく解説。

オンラインアシスタント・秘書サービスなら「BackofficeForce」

法定調書とは、税務署へ提出しなければいけない60種類の書類を指します。

普段は目にすることのない方でも、毎年会社から受け取る源泉徴収票などをイメージするとわかりやすいでしょう。

本記事では法定調書の概要をはじめ、提出する義務の発生する条件などについて解説します。

目次

法定調書とは?

法定調書とは、以下の法律に基づいて税務署への提出が義務付けられている書類の総称です。

- 所得税法

- 相続税法

- 租税特別措置法

- 内国税の適正な課税の確保を図るための国外送金等に係る調書の提出等に関する法律

法定調書は以下の表のように、各法律の内容に応じた書類がそれぞれ定められています。ここでは、代表的なものに絞って紹介します。

| 所得税法に記載されている 法定調書の例 |

|

| 相続税法に記載されている 法定調書の例 |

|

| 租税特別措置法に記載されている 法定調書の例 |

|

| 国外送金等調書法に記載されている 法定調書の例 |

|

法定調書は全部で60種類あり、比較的身近なものとして「給与所得の源泉徴収票」「報酬、料金、契約金及び賞金の支払調書」などがあります。

法定調書の役割

税務署は税金に関係するお金の動きがあった場合に、その金額や内容を把握する必要があります。法定調書は、お金の動きがあったことを税務署に知らせるための書類です。

例えば、A社がBさんに100万円の報酬を支払ったと仮定しましょう。A社は支払調書を、Bさんは確定申告書を提出することで、100万円のお金が動いたことを税務署に伝えることができます。

しかし支払調書がなければ、Bさんが申告漏れをしたり、受け取った報酬を過少に申告したりした際に、税務署がその事実を知ることができません。

法定調書は、税務署がお金の動きを正しく把握し、申告漏れや脱税を防ぐ役割があると言えます。

法定調書の種類

法定調書は、給与や退職手当・報酬に関するものなど、さまざまな種類があります。本項では、代表的なものに絞って内容を解説します。

給与所得の源泉徴収票

給与所得の源泉徴収票は、1年間に社員やアルバイト・パートに支払った給与や源泉徴収税額などをまとめた書類です。会社勤めやアルバイトをしている際に会社から渡されるため、見覚えがあるという方も多いでしょう。

本来は社員やアルバイトに配布するものですが、一定の条件を満たした場合は税務署に同様のものを提出する必要があります。条件については、本記事の「法定調書の提出範囲」の項目で解説します。

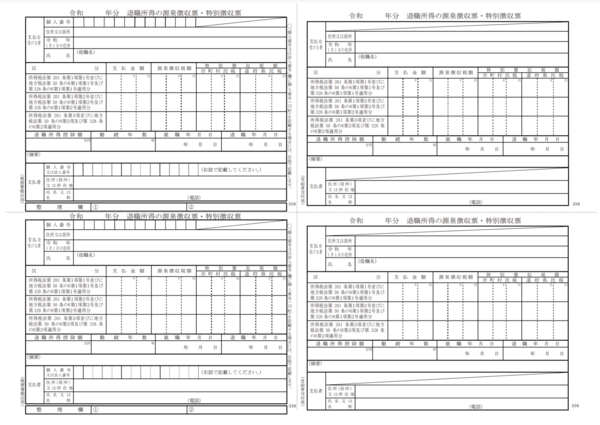

退職所得の源泉徴収票

退職所得の源泉徴収票は、その年に支払いが確定した退職手当とその源泉徴収税額についてまとめた書類です。

退職手当は給与や賞与などにかかる所得税とは別の方法で計算するため「給与所得の源泉徴収票」と「退職所得の源泉徴収票」を区別する必要があります。

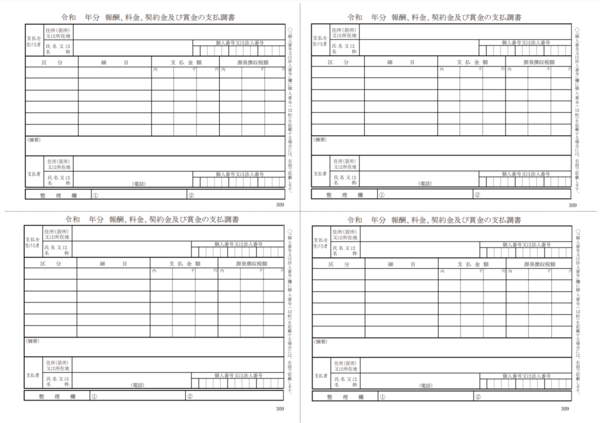

報酬、料金、契約金及び賞金の支払調書

個人の弁護士や税理士、フリーランスなどに対して報酬を支払った場合に作成するのが「支払調書」と呼ばれる書類です。1年間に支払った金額や源泉徴収税額を計算して記載します。

報酬の支払いを行なった個人に対しての交付義務はありませんが、条件を満たした場合には税務署に提出する義務があります。

参照:[手続名]報酬、料金、契約金及び賞金の支払調書(同合計表)

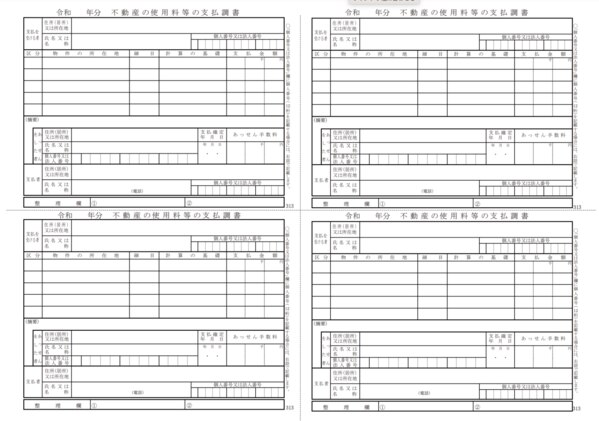

不動産の使用料等の支払調書

不動産の使用料等の支払調書とは、建物や土地の賃借料などを支払った場合に作成する書類です。同一の支払い先に支払った金額が15万円を超えることなどを条件に、税務署に提出する必要があります。

法定調書の提出範囲

各書類は、法定調書として税務署に提出すべきかどうか条件が細かく定められており、それを「提出範囲」と呼びます。次項から、代表的な法定調書の提出範囲について解説します。

| 法定調書 | 提出義務のある者 |

| 給与所得の源泉徴収票 | 給与や賞与などの支払いをする者 |

| 退職所得の源泉徴収票 | 役員などに対して退職手当・一時恩給などの支払いをする者 |

| 報酬、料金、契約金及び賞金の支払調書 | 税理士や弁護士に支払う1年間の報酬が50,000円を超えるなど、業種や支払う金額に応じた基準を満たした者 |

| 不動産の使用料等の支払調書 | 土地や建物の賃借料・更新料などを支払った者 |

給与所得の源泉徴収票

給与所得の源泉徴収票は、通常であれば年末調整後に会社から社員・アルバイトなどに配布する書類であるため、税務署に提出することはありません。

しかし、以下の条件に該当し、会社で年末調整をしている場合には、給与所得の源泉徴収票を法定調書として税務署に提出する必要があります。

- 法人の役員であり、その年の給与などが150万円を超える場合

- 弁護士、司法書士、税理士などであり、その年の給与などが250万円を超える場合

- 上記以外のものであり、その年の給与などが500万円を超える場合

なお、社員やアルバイトなどが住む市町村へ提出する「給与支払報告書」は、上記のような決まりに関係なく提出が必要です。

参照:No.7411 「給与所得の源泉徴収票」の提出範囲と提出枚数等

退職所得の源泉徴収票

退職所得の源泉徴収票は、通常は退職手当などを支払う際に会社から退職者に配布します。このうち、法人の役員に対して退職手当などを支払う場合には、退職所得の源泉徴収票を税務署に提出します。

法人の役員とは、主に以下に該当する方を指します。

- 取締役

- 執行役

- 会計参与

- 監査役

- 理事

- 監事

- 清算人

参照:No.7421 「退職所得の源泉徴収票」の提出範囲と提出枚数等

No.5200 役員の範囲

報酬、料金、契約金及び賞金の支払調書

報酬、料金、契約金及び賞金の支払調書を税務署に提出するのは、以下に該当する場合です。

(引用)

(1) 外交員、集金人、電力量計の検針人およびプロボクサー等の報酬・料金、バー、キャバレー等のホステス等の報酬・料金、広告宣伝のための賞金については、同一人に対するその年中の支払金額の合計額が50万円を超えるもの

(2) 馬主に支払う競馬の賞金については、その年中の1回の支払賞金額が75万円を超えるものの支払を受けた者に係るその年中のすべての支払金額

(3) プロ野球の選手などに支払う報酬、契約金については、その年中の同一人に対する支払金額の合計額が50,000円を超えるもの

(4) 弁護士や税理士等に対する報酬、作家や画家に対する原稿料や画料、講演料等については、同一人に対するその年中の支払金額の合計額が50,000円を超えるもの

(5) 社会保険診療報酬支払基金が支払う診療報酬については、同一人に対するその年中の支払金額の合計額が50万円を超えるもの

引用:No.7431 「報酬、料金、契約金及び賞金の支払調書」の提出範囲と提出枚数等

不動産の使用料等の支払調書

同一の支払先(賃貸物件の大家など)に対して、15万円を超える不動産の支払いをした場合には、不動産の使用料等の支払調書を税務署に提出します。

なお、法人に対して支払う不動産の使用料などについては、権利金・更新料などが対象になります。通常の家賃については支払調書を提出する必要がないことを覚えておくといいでしょう。

参照:No.7441 「不動産の使用料等の支払調書」の提出範囲等

法定調書の提出期限・提出方法

法定調書の提出方法は、次の通りです。

| 提出するもの |

|

| 提出方法 |

以下のいずれかを選択

|

| 提出期間 | 支払いの確定した年の翌年1月31日まで 例)2022年1月1日〜12月31日に支払いが確定したものに関する法定調書を、2023年1月31日までに提出する |

| 提出先 | 管轄の税務署 |

12月31日までに支払いが確定したものに対して、翌年の1月31日までに必要書類を揃え、提出する必要があります。例として、末締め・翌月払いの弁護士報酬があった場合には、12月31日時点では12月分の報酬は未払いです。しかし、支払い自体は年内に確定しているため、その年の報酬として支払調書に記載しましょう。

提出する際は、紙か光ディスク・e-Taxのいずれかを選択しますが、前々年に提出した法定調書が100枚以上である場合には、光ディスクまたはe-Taxでの提出が必要です。

例えば、2022年に給与所得の源泉徴収票を100枚以上提出した場合には、2024年には光ディスク・e-Taxいずれかの方法で提出します。

近年では、パソコン上から作成・提出できるe-Taxでの提出が主流になりました。e-Taxは、国税庁の提供する「e-Taxソフト」を利用する方法のほか、民間企業の人事労務ソフトを利用して提出する方法もあります。

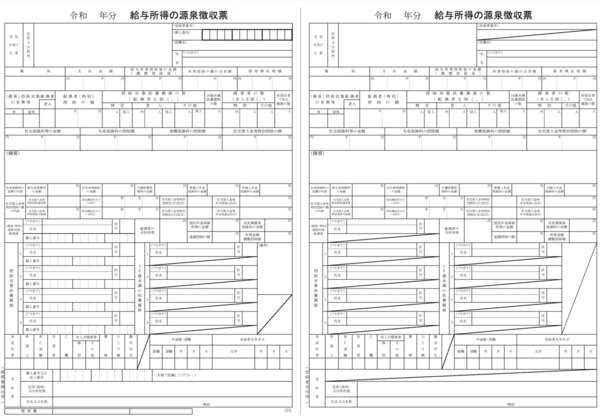

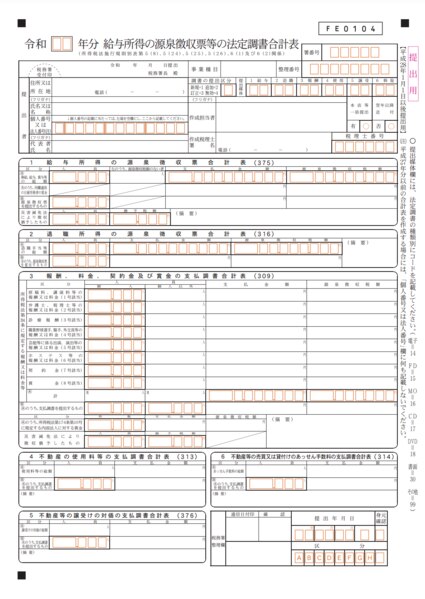

法定調書合計表とは

法定調書合計表とは、法定調書の提出時にその内容を取りまとめるための書類です。以下の6つの書類を提出する際は、法定調書と一緒に画像の法定調書合計表を提出する必要があります。

- 給与所得の源泉徴収票

- 退職所得の源泉徴収票

- 報酬、料金、契約金及び賞金の支払調書

- 不動産の使用料等の支払調書

- 不動産等の譲受けの対価の支払調書

- 不動産等の売買又は貸付けのあっせん手数料の支払調書

これらの法定調書は年末調整後に作成を始めるものです。法定調書合計表には「給与所得の源泉徴収票合計表」「退職所得の源泉徴収票合計表」などの欄があるため、提出する法定調書に応じた欄を記入します。

法定調書合計表は、国税庁のホームページからダウンロードして記入します。人事労務ソフトを導入している場合には、ソフトで計算した数値を元に記入することにより、スムーズな作成が可能です。

参照:法定調書関係

まとめ

法定調書とは、会社が支払ったお金を税務署に知らせる意味合いがあり、税金に関わる重要な書類です。提出範囲内であるのにもかかわらず法定調書を提出しなければ、罰金を課せられる可能性があるため注意しましょう。

弊社「BackofficeForceグループ」では、税理士・公認会計士による監修のもと、バックオフィスをサポートしています。「経理や人事労務について相談したい」「質の高い外注先を探している」などのご要望がありましたら、お気軽にお問い合わせください。

ふるさと納税とiDeCoの併用は損?控除の仕組みと節税効果を解説

2024-09-12 09:00

ふるさと納税とiDeCo(個人型確定拠出年金)は、どちらも人気の節税対策として知られています。しかし、これら二つの制度を併用すると損をするのではないか、と心配される方もいるかもしれません。結論から言えば、ふるさと納税とiDe…

事業所得とは?個人事業主が知っておきたい基礎知識と税金の仕組み

2024-09-10 09:00

個人事業主として新たに事業を始めると、税金の問題は避けて通れません。特に「事業所得」は、個人事業主の収入に直接関わる重要な概念です。この事業所得に基づいて、所得税や個人事業税、個人住民税などが計算されます。しかし、事業所得の…

車を購入して税金対策するには?最適な選び方と節税の仕組みを解説

2024-09-05 18:26

車は多くの事業者にとって必要不可欠な資産ですが、その購入や維持にかかる費用は決して小さくありません。しかし、最適な時期に車を購入し、適切な経理処理を行えば、事業に必要な車を所有しながら、税負担を軽減できます。事業用の車の購入…

社会保険料控除とは?確定申告・年末調整の手続き・方法で押さえておきたい基礎知識

2024-08-27 09:00

社会保険料控除は基本的な控除の一つで、基礎知識を持っておくことが大切です。この記事では、社会保険料控除の基本概念から必要な知識までを解説します。確定申告や年末調整の際には、ぜひこの知識を活用してください。社会保険料控除とは…

株の税金対策|株式投資の利益にかかる税金を賢く節税する方法

2024-06-11 09:00

株式投資で得た利益には、税金がかかります。しかし、適切な税金対策を行うことで、納税額を抑えられます。この記事では、株式投資の税金の基本から、確定申告での節税方法、活用すべき税制優遇措置まで、株の税金対策について詳しく解説しま…