法人税法で貸倒引当金はどのように認められる?計算方法・限度額について

オンラインアシスタント・秘書サービスなら「BackofficeForce」

貸倒引当金を計上することは、該当する事業年度の利益を下げ、法人税を抑えることに繋がります。

しかし、損金算入の要件や計算方法が複雑であるため、対応方法に迷う方もいるのではないでしょうか。

また、貸倒引当金を活用した節税について知りたいという方もいるでしょう。

本記事では、貸倒引当金の概要や計算方法、節税を行う際の注意点などについて解説します。

目次

貸倒引当金とは

貸倒引当金(かしだおれひきあてきん)とは、取引先の倒産によって受け取るべきお金が受け取れないなどの状況に備え、予想した損失額をあらかじめ計上しておくものです。

会計においては売掛金や受取手形などの債権を資産として計上しますが、倒産するかもしれない取引先からの債権を計上していては、帳簿上の資産と実情にズレが発生してしまいます。そのため、金額のズレを極力抑えるために貸倒引当金を事前に計上します。

なお貸倒引当金は、債権が回収できなくなることを意味する「貸倒れ」と、将来のために準備するお金である「引当金」を由来とした言葉です。

参照:第1款 金銭債権の貸倒れ

貸倒損失との違い

貸倒引当金と似たような言葉に「貸倒損失」があり、その名の通り貸倒れによって生じた損失を指します。

貸倒引当金は将来的に発生すると思われる貸倒れによる損失の見込額です。 それに対し、貸倒損失は実際の貸倒れが起きた後に決定される確定額です。そのため、貸倒引当金と貸倒損失が同じ額であるとは限りません。

貸倒引当金と損金算入

資本金が1億円以下の中小法人に関しては、貸倒引当金の損金算入が認められています。なお、 中小法人であっても大企業の完全子会社である場合などには除外されます。

資本金の額が5億円以上の大法人に関しては、損金算入が認められていません。貸倒引当金はまだ損失として確定していないため、損失する全ての額を損金にすることは基本的に不可能です。貸倒引当金の損金算入が認められれば、算入によって意図的に利益を減らすことができてしまうと考えられているためです。

なお、大法人であっても貸倒れることが確実となった場合には、回収が不能となった時期を含む事業年度に貸倒損失として損金算入ができます。

参照 No.5501 一括評価金銭債権に係る貸倒引当金の設定

損金算入が認められるケース

貸倒引当金を損金算入として処理するために、一定の要件が定められています。各要件とその概要について、以下の表で簡単に解説します。

| 金銭債権が切り捨てられた場合 |

(引用) (1) 会社更生法、金融機関等の更生手続の特例等に関する法律、会社法、民事再生法の規定により切り捨てられた金額 (2) 法令の規定による整理手続によらない債権者集会の協議決定および行政機関や金融機関などのあっせんによる協議で、合理的な基準によって切り捨てられた金額 (3) 債務者の債務超過の状態が相当期間継続し、その金銭債権の弁済を受けることができない場合に、その債務者に対して、書面で明らかにした債務免除額 |

| 金銭債権の全額が回収不能となった場合 | 債務者の資産の状況や支払い能力などから、その全額が回収できないと明らかになった場合 |

| 一定期間取引停止後弁済がない場合等 |

(引用) (1) 継続的な取引を行っていた債務者の資産状況、支払能力等が悪化したため、その債務者との取引を停止した場合において、その取引停止の時と最後の弁済の時などのうち最も遅い時から1年以上経過したとき なお、不動産取引のように、たまたま取引を行った債務者に対する売掛債権については、この取扱いの適用はありません。 (2) 同一地域の債務者に対する売掛債権の総額が取立費用より少なく、支払を督促しても弁済がない場合 |

貸倒引当金の計算方法・限度額

貸倒引当金はまだ発生していない損失であることから、最終的に損失がいくらになるかどうか予想し、計算することが求められます。

法人税法では、債権を「個別評価金銭債権」と「一括評価金銭債権」に分類し、それぞれに応じた方法で損失額を計算します。各債権の意味や計算方法などについて、次項からくわしく解説します。

個別評価金銭債権

個別評価金銭債権とは、経営状況の悪化などを理由に回収できなかった債権のことであり、一般的に「不良債権」と呼びます。この中には、会社更生法が適用された企業などの債権も含まれています。

個別評価金銭債権の計算方法は、以下の3種類です。

| 長期棚上げ基準 | 長期的に分割して債権を回収する場合 |

| 実質基準 | 債務超過の状況悪化や災害など、実質的な理由から債権が回収不能となっている場合 |

| 形式基準 | 以下をはじめとする事由が発生した場合

|

長期棚上げ基準

長期棚上げ基準とは、長期的に分割して債権を回収する場合や、返済を猶予されている場合に用いられる基準です。この基準を利用する場合、損金の限度額は以下のように計算します。

限度額 = 債権額 – 5年以内に弁済される予定の金額 – 取立等見込額

ここでの「債権額」とは、個別評価金銭債権の金額を指します。「5年以内に弁済される予定の金額」は、貸倒れの事由が生じた事業年度末の翌日から5年を経過するまでに弁済される予定額です。

「取立等見込額」は、債権額が弁済されないことに備えて設定した担保が該当します。

実質基準

実質基準とは、災害や経済事情の急変・債務超過などの事由により、債権の回収見込みがない場合に用いられる基準です。実質基準を利用する際は、損金の限度額を以下のように計算します。

限度額 = 債権額 – 取立等見込額

形式基準

形式基準とは、会社更生法による再生手続きの申立てなど、特定の事由が発生した場合の債権を指します。形式基準を用いる際には、損金の限度額を以下の計算式で求めます。

限度額 =(債権額 – 債権と認められない金額 – 取立等見込額 – 金融機関等により保証されている金額)× 50%

一括評価金銭債権

一括評価金銭債権とは、個別評価金銭債権に当てはまらない債権であり、売掛金や貸付金などがこれに該当します。具体的な範囲は、以下の通りです。

(引用)

(1) 売掛金、貸付金

(2) 未収の譲渡代金、未収加工料、未収請負金、未収手数料、未収保管料、未収地代家賃等または貸付金の未収利子で、益金の額に算入されたもの

(3) 他人のために立替払をした場合の立替金

(下記の「一括評価金銭債権に当たらないもの」の(4)に当たるものを除きます。)

(4) 未収の損害賠償金で益金の額に算入されたもの

(5) 保証債務を履行した場合の求償権

(6) 売掛金、貸付金などの債権について取得した受取手形

(7) 売掛金、貸付金などの債権について取得した先日付小切手のうち法人が一括評価金銭債権に含めたもの

(8) 売買があったものとされる法人税法上のリース取引のリース料のうち、支払期日の到来していないもの

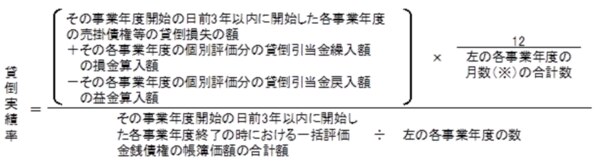

貸倒実績率法

貸倒実績率法は、過去の3年間に発生した貸倒損失の金額に基づいて、貸倒引当金の金額を求める方法です。

限度額 = 期末一括評価金銭債権の帳簿価額 × 貸倒実績率

ここで使う「貸倒実績率」とは、以下の方法で求めた数値を指します。

出典:No.5501 一括評価金銭債権に係る貸倒引当金の設定

法定繰入率法

法定繰入率法は、以下の法人に認められている特例です。

- 中小法人

- 公益法人等または協同組合等

- 人格のない社団等

なお、中小法人と認められるためには資本金・出資額の金額が1億円以下などの条件に当てはまる必要があります。

法定繰入率法を使った計算方法は、以下の通りです。

貸倒引当金 = (期末一括評価金銭債権 – 実質的に債権と認められない金額)× 法定繰入率

計算で使用する「法定繰入率」は業種によって以下の通りに定められています。

| 卸売業および小売業(飲食店業および料理店業を含む) | 10/1000 |

| 製造業 | 8/1000 |

| 金融業および保険業 | 3/1000 |

| 割賦販売小売業ならびに包括信用購入あっせん業および個別信用購入あっせん業 | 7/1000 |

| その他 | 6/1000 |

中小法人などは貸倒実績率法と法定繰入率法のどちらを利用するか選択することができます。法人税を極力抑えるため、両方を計算した上で損金として算入できる金額が多くなるほうを選択することが一般的です。

出典:No.5501 一括評価金銭債権に係る貸倒引当金の設定

貸倒引当金による節税の注意点

貸倒引当金を損金として計上することで、その事業年度の利益を減らすことができます。しかし、計上すれば必ずしも大幅な節税となるわけではありません。貸倒引当金を利用した法人税の節約をする際の注意点は、以下の通りです。

- 貸倒損失が発生しなければ、所得を上げてしまう可能性がある

- 貸倒引当金による節税効果が大きいのは初年度だけ

- 保証金や敷金、預け金、前渡金など、債権として認められない金銭も存在する

計上した貸倒引当金は、翌年には「貸倒引当金戻入」として収入に計上します。そのため、毎年同じような額の貸倒引当金を計上するのであれば、節税効果を得られるのは初年度だけです。

毎年売上が伸びており、売掛金の額が増えているのであれば、毎年節税効果を感じられるケースもあります。自社の状況に応じて、適切な対応方法を選択しましょう。

まとめ

貸倒引当金の計上と、法人税の節税について解説してきました。貸倒引当金の計算はわかりにくく、対応方法に迷うという方も少なくありません。また、無理に節税を行おうとして、結果的に脱税になってしまったというケースも実在します。

弊社「BackofficeForce株式会社」では、専門性の高い税理士や公認会計士によるサポートを提供しています。「質の高いアウトソーシングサービスを探している」「法人税の観点からアドバイスがほしい」などのご希望がありましたら、 ぜひ一度お問い合わせください。

ふるさと納税とiDeCoの併用は損?控除の仕組みと節税効果を解説

2024-09-12 09:00

ふるさと納税とiDeCo(個人型確定拠出年金)は、どちらも人気の節税対策として知られています。しかし、これら二つの制度を併用すると損をするのではないか、と心配される方もいるかもしれません。結論から言えば、ふるさと納税とiDe…

事業所得とは?個人事業主が知っておきたい基礎知識と税金の仕組み

2024-09-10 09:00

個人事業主として新たに事業を始めると、税金の問題は避けて通れません。特に「事業所得」は、個人事業主の収入に直接関わる重要な概念です。この事業所得に基づいて、所得税や個人事業税、個人住民税などが計算されます。しかし、事業所得の…

車を購入して税金対策するには?最適な選び方と節税の仕組みを解説

2024-09-05 18:26

車は多くの事業者にとって必要不可欠な資産ですが、その購入や維持にかかる費用は決して小さくありません。しかし、最適な時期に車を購入し、適切な経理処理を行えば、事業に必要な車を所有しながら、税負担を軽減できます。事業用の車の購入…

社会保険料控除とは?確定申告・年末調整の手続き・方法で押さえておきたい基礎知識

2024-08-27 09:00

社会保険料控除は基本的な控除の一つで、基礎知識を持っておくことが大切です。この記事では、社会保険料控除の基本概念から必要な知識までを解説します。確定申告や年末調整の際には、ぜひこの知識を活用してください。社会保険料控除とは…

株の税金対策|株式投資の利益にかかる税金を賢く節税する方法

2024-06-11 09:00

株式投資で得た利益には、税金がかかります。しかし、適切な税金対策を行うことで、納税額を抑えられます。この記事では、株式投資の税金の基本から、確定申告での節税方法、活用すべき税制優遇措置まで、株の税金対策について詳しく解説しま…